【積立投資】投資初心者も納得!「ドル・コスト平均法」とは?

こんにちは、K2 Investment 投資アドバイザーのマハラです。

前回のブログ記事では投資の基本である「複利運用」について情報をお伝えしました。

今回は基本の第2弾ということで「ドル・コスト平均法」について学んでみましょう。

なぜ「ドル・コスト平均法」を知る必要があるのか?という点なんですが、

おおよそ20代や30代などの若い世代が初めて「資産運用」をする時に思い浮かべるのが、株式投資です。株式って身近ですから何となくそれしか「知らない」という場合がほとんどですね(苦笑)

で、「えいっヤー!って事でボーナスの100万円などまとまった資金をこの株に投資しよう!」としてしまう訳です。たまたま運良く株価が上がれば万々歳!『才能がある!もっと投資しよう!』、一方、株価が下がれば『やっぱり投資なんかしなけりゃと良かった。』『投資なんて無理や!』『もう絶対2度とやらへんねん!』と、大切な資金を失った経験から資産運用そのものを「イヤ」になってしまう訳ですね。

私はこれを阻止したい!

だから、まず、大前提として!

日々売買のデイトレーディングの株式投資(投機)は全くオススメしません。何せほとんどの人には向いていないからです。よほどしっかり株式売買を勉強をしていて、相場が大好きで、資金余力もあって、株価が上げようが下げようが一喜一憂せずにいられる強い精神力があって、毎日株価や経済動向を追って、PCに張り付く、もしくは会社に行ってもコソッとトイレに篭ってスマホで売買したりする方以外は・・・。

『何や!じゃあ、やっぱり資産運用なんて出来ないし、関係ないやん。』と思われた方、

そんなことはありません!

ここで初心者にも強い味方として出てくるのが『ドル・コスト平均法』です。

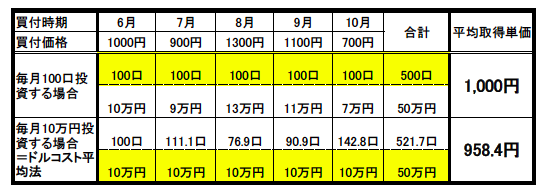

まずはこの表から確認して下さい。仕組みはスゴい簡単です。

シンプルに「毎月100口投資する場合」を「口数投資」、そして「毎月10万円投資する場合」を「ドル・コスト平均法」と区別します。

シンプルに「毎月100口投資する場合」を「口数投資」、そして「毎月10万円投資する場合」を「ドル・コスト平均法」と区別します。

買付時期を月1回と決めて、仮にあるファンドへ投資をしたとします。買付価格はその時の価格と考えて下さい。「口数投資」では毎月100口を必ず買って「ドル・コスト平均法」では必ず10万円を買ったとします。

6月

「口数投資」 →1,000円×100口=10万円の投資

「ドル・コスト平均法」→10万円÷1,000円=100口の投資

7月

「口数投資」 →900円×100口=9万円の投資

「ドル・コスト平均法」→10万円÷900円=111.1口の投資

8月

「口数投資」 →1,300円×100口=13万円の投資

「ドル・コスト平均法」→10万円÷1,300円=76.9口の投資

以下続く・・・

そして5ヶ月経った10月にふと「そういえば、運用成果はどうなのかな?」と平均取得単価(1口あたりいくらで買えているか)を確認しました。上の表でみると「合計」が、この5ヶ月間に投資した口数と金額の合計です。

「合計金額」÷「買った口数」=「平均取得単価(1口あたりいくらで買えたか)」となります。

もうお分かりの通り、口数投資よりも「ドルコスト平均法」の方が平均取得単価を抑える効果があるのです。最大のメリットは、その時のファンド価格を無視して(「高い」「安い」という感情を排除して、機会的に一定金額を買い続ける結果)平均取得単価を下げることを目指します。

仮に、10月末にファンドの価格が2,000円になっていて、ここで売却をした場合はではどうでしょうか?

10月末

「口数投資」 →2,000円×500口=100万円

「ドル・コスト平均法」→2,000円×521.7口=104.3万円

と、4万円以上の差が生じることになります。

一方、ファンド価格が500円になっていた場合は、

「口数投資」 →500円×500口=25万円

「ドル・コスト平均法」→500円×521.7口=26万円

となり、投資した全額50万円からマイナスにはなっているものの、損失自体を軽減する結果にも繋がっています。つまり、ここで理解してもらいたいのは「ドルコスト平均法」を用いることで「投資効率」が良くなる可能性が高いということ。

『では、口数で買うんじゃなく「気分でえいっヤー!という投資(投機)はどうなの?」』と考える人もいると思いますが「気分でえいっヤー!投資(投機)」は、感情に左右されて「賭け」に近いものです。儲かればラッキー、損すれば資産運用なんてイヤ・・・、と上で述べた通りですね。

そして「ドルコスト平均法」では、上下のブレが大きく今後伸びてくるであろう資産(新興国株式やコモディティ資産など)へ投資をするのに持ってこいの投資方法です。もちろんこのような資産は日々、月々では大きく乱高下して、すごいマイナス圏に沈むことがあっても、最終的に伸びて売却ができれば、その価格で取得単価を下げた多くの口数による利益確定に繋げられるのです。

だからこそ、20代や30代という若さを最大限活用して(若いからこそ)働いている長い期間に複利とドルコスト平均法を活用できる海外積立投資は初心者にはピッタリな投資方法となる訳です。

20代や30代は「資金がない」や「若い」や「分からない」からの資産運用が出来ないではなく、少しづつでも「知って実践すること」で、その可能性は大きく広がり、先々に大きな差となって自身に返ってくると理解してもらえれば嬉しいです。