【第5回】ヘッジファンドの種類と役割です。 | 【公式】資産運用相談ホームページ

こんにちは、河合です。

今回はヘッジファンドの種類をご紹介しますが、

その前に前回のメルマガの後、とても多かったご質問を皆さんと共有したいと思います。

「ヘッジファンドってなんでしたっけ?」

きっと何度聞いても忘れてしまうかもしれませんが、「ヘッジファンド」とは

「ヘッジ」したファンドです。

「ヘッジ」とは下げ相場の時のために、保険をかけておくことです。

要は株の信用取引でいう「空売り」をしておくことです。

ただ私たちが信用取引で「トヨタ自動車」の株を空売りする時は、「トヨタ」株が

下がると思った時ですよね?

ヘッジファンドは違います。

下がるか上がるかわからないので、「買い」も「売り」も入れておくのです。

これでどっちに転んでも大きな損が出ません。

「ヘッジファンドってハイリスク=ハイリターンじゃないんですか?」

これもよくある質問です。

答えは「NO」です。

先程のご説明の通り、ヘッジファンドは「ヘッジ」をかけることで、上下のブレを極端に少なくします。

リスクとは下がることもリスクですが、上に大きくぶれることも「リスク」といいます。

なぜならば、大きく上がるときもあれば、大きく下がるときもあるからです。

ヘッジファンドは大きく下がることを避け、年間10%~30%の利回りを目標に運用します。

それでは戦略別にどのような運用成績になっているのか、こちらのサイトを使ってご説明します。

(この会社は、シンガポールに拠点を置く、ヘッジファンド専門のリサーチ会社です。

もちろんオフショアのヘッジファンドも対象としています。)

STEP 1)

まず上記サイトへ行き、中段のチャートの真上に「All Strategy」となっているところがあります。

こちらで戦略を選択いただきます。

STEP 2)

試しに「Arbitrage」というのを選択していただき、右手の「GO」をクリックします。

すると、先程の中段のチャートが「アービトラージ戦略」だけのチャートとなります。

STEP 3)

同様にその他の戦略をクリックして、一つ一つ見ていってください。

2008年の金融危機以外は、ほとんどブレのない運用をできているのが一目でわかると思います。

説明が前後してしまいますが、ここで選択できる戦略を私の言葉で日本語で説明しておきます。

「Arbitrage(アービトラージ)戦略」

裁定取引といって、一つの銘柄の市場間や国ごとに起こっているミスプライスを見つけ、

そこから利益をあげていきます。

「CTA/Managed Futures(マネージド・フューチャーズ)戦略」

コモディティ(商品)という、金や原油や穀物などの、商品先物指数で運用しています。

その商品指数のトレンドを見つけ、そのトレンドをフォローするように運用します。

またすべてコンピューターによって売買がされていています。

「Distressed Debt(破綻証券)戦略」

GMやフォードなどの破綻した後の債券を安く買い、企業価値を上げた後、売却し利益をあげます。

日本ではリップルウッドが新生銀行(旧長銀)にしたのがこれ。

「Event Driven(イベント・ドリブン)戦略」

企業のM&Aやリストラなどの機会に、収益をあげていく戦略。

「Fixed Income(固定金利)戦略」

債券の金利を取りに行く戦略です。

「long/Short Equities(ロング=ショート)戦略」

ヘッジファンドでもっとも多いのがこれ。

株式でロング(買い」とショート(売り)を常に持って、利益を上げていきます。

しかし基本的にはロング(買い)の方が投資割合が多いのがこの戦略の特徴です。

「Macro(マクロ)戦略」

世界中の経済からの歪みから、投資先を検証します。

ジョージ・ソロスがこの戦略を取っていることで有名です。

「Multi-Strategy(マルチ戦略型)」

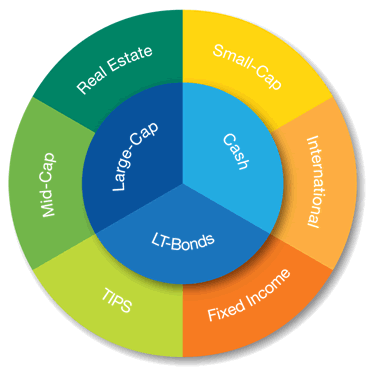

上に買いたようなヘッジファンドの戦略すべてに分散投資をしています。

そのため、さらに上下のブレ(リスク)が抑えられています。

「Relative-Value(相対価格)戦略」

アービトラージ戦略と混同しやすいが、リラティブバリュー戦略とは、

相対的に安いものを買い、高いところで売る、ということを繰り返し、利益をあげていきます。

最後に、「ヘッジファンドの役割」とは?

もう皆さんもお気づきかと思いますが、2008年のような金融危機では、せっかく世界中の株や債券、不動産などに分散投資していても結局は損をしてしまします。

そこで必要なのがこの「ヘッジファンド」。

長期で安定した運用をしていくヘッジファンドは、個人の投資家も必ず入れておくべき資産です。

しかしながら、本来ヘッジファンドとは「プロの投資家のための金融商品」。

主に投資している投資家は「機関投資家」と呼ばれる、大学基金や年金基金、

世界の超富裕層達です。

そのため1億円からしか投資できないファンドが多々あります。

それをファンドにもよりますが、100万円、300万円、500万円、1000万円から投資できるようにしたのが「オフショア投資」。

まだ『オフショア投資入門書(マニュアル)』をご覧になっていない方は、こちらから無料でダウンロードしてください。

具体的にどのヘッジファンドがあなた自身にいいのかは、今までの投資経験、投資収益、今後の目標収益、投資可能期間などを伺ってみないと、判断できません。

「オフショアのヘッジファンドも資産の一つとして持ちたい!」

その時はこちらから私までご連絡ください。

次回は、これらのオフショアファンドを管理するための、海外の資産管理口座をご紹介します。

関連記事

-

【第18回】オフショア投資の事例です。 【東京都不動産経営者 70代前半男性】

【第18回】オフショア投資の事例です。 【東京都不動産経営者 70代前半男性】こんにちは。河合です。 本日は私のクライアントの中で最もご高齢の方の事例 記事を読む

-

【第173回】メキシコから海外積立投資を始められた事例です。【メキシコ 会社員 40代前半 男性】

【第173回】メキシコから海外積立投資を始められた事例です。【メキシコ 会社員 40代前半 男性】こんにちは。河合です。 本日は最近多くなってきた海外居住者の海外積立投資事例です。 今回はメキシコ 記事を読む

-

【第193回】東南アジア居住者の海外積立投資&オフショア投資事例です。【東南アジア 会社経営者 40代後半 男性】

【第193回】東南アジア居住者の海外積立投資&オフショア投資事例です。【東南アジア 会社経営者 40代後半 男性】こんにちは。河合です。 本日は海外居住者(東南アジア)の海外積立投資&オフショア投資の事 記事を読む

-

【第75回】スイスのプライベートバンクから5000万円オフショア投資された事例です。【愛知県 会社員 50代後半 男性】

【第75回】スイスのプライベートバンクから5000万円オフショア投資された事例です。【愛知県 会社員 50代後半 男性】こんにちは。河合です。 本日はスイスのプライベートバンク口座を開設し、オフショア投資を実践され 記事を読む

-

【第150回】米ドル建て一時払い個人年金(10年満期)の満期金30万ドルで3.25%固定金利を始めた事例です。【長野県 開業医 50代前半 女性】

【第150回】米ドル建て一時払い個人年金(10年満期)の満期金30万ドルで3.25%固定金利を始めた事例です。【長野県 開業医 50代前半 女性】こんにちは。河合です。 本日は日本の個人年金保険の満期金30万ドル(約3600万円)を海外の固定 記事を読む

-

【第170回】毎月1125ドル(約14万円)の海外積立投資を4つ同時に始められた理由とは?【東京都 会社経営者 30代後半 男性】

【第170回】毎月1125ドル(約14万円)の海外積立投資を4つ同時に始められた理由とは?【東京都 会社経営者 30代後半 男性】こんにちは。河合です。 本日は毎月1125ドル(約14万円)の海外積立投資 記事を読む

-

【第14回】投資経験なし30代の方の海外積立投資事例です。【東京都 会社員 30代前半 男性】

【第14回】投資経験なし30代の方の海外積立投資事例です。【東京都 会社員 30代前半 男性】こんにちは。河合です。 それでは今回は『海外積立投資』をすでにされている方の事例をご 記事を読む

-

【第78回】何種類かの元本確保型ファンドに投資された方の事例です。【東京都 経営者 30代前半 男性】

【第78回】何種類かの元本確保型ファンドに投資された方の事例です。【東京都 経営者 30代前半 男性】こんにちは。河合です。 本日も私と同世代の経営者が、元本確保型ファンドを2つを始めら 記事を読む

-

【第183回】ソニー生命の「バリアブルライフ」とアクサ生命の「ユニットリンク」を止めて、海外積立投資を始められた事例です。【東京都 セラピスト 30代後半 女性】

【第183回】ソニー生命の「バリアブルライフ」とアクサ生命の「ユニットリンク」を止めて、海外積立投資を始められた事例です。【東京都 セラピスト 30代後半 女性】こんにちは。河合です。 本日は日本の生命保険を検討(というよりも勧誘)されていて、弊社保険アド 記事を読む

-

【第73回】海外居住者(インドネシア)の海外積立投資事例です。【インドネシア 会社員 30代後半 男性】

【第73回】海外居住者(インドネシア)の海外積立投資事例です。【インドネシア 会社員 30代後半 男性】こんにちは。河合です。 本日は海外居住者(インドネシア)がオフショア投資さ 記事を読む