ダイワ・グローバルREIT・オープン(毎月分配型) <愛称>世界の街並み

今日はダイワ・グローバルREIT・オープン(毎月分配型) <愛称>世界の街並みをご紹介します。

REITについてはもう大丈夫ですか?まだ自信のない方はこちらをご覧下さい。

ただ正直、以前ご紹介したラサール・グローバルREITファンド(毎月分配型)とそんなに大差ありません。世界のREITにに投資をする、それだけの特徴です。運用会社は違いますが、どちらがいいかなど、運用してみなければわかりませんし、将来どっちの方がいいのかの材料はありません。ただ、この資料の中で世界REITについて勉強するにはいい材料があったので、ご紹介しておきます。

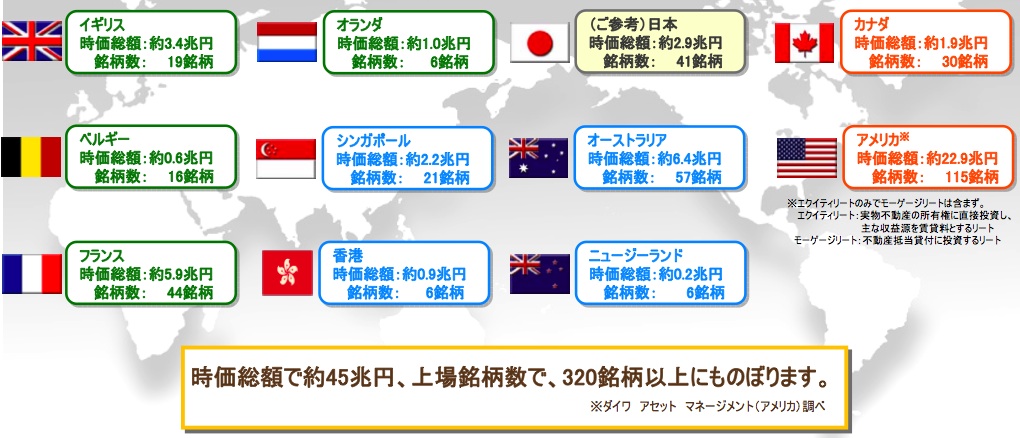

まず世界の各国のREIT市場の規模と銘柄数がこちらでわかります。

こう見ると、日本のREIT市場もそんなに小さくないんだな、と思います。もちろんアメリカが最も大きいですが、銘柄数でいくと、結構増えてますね。一時のブームで上場して資金調達したところが多かったということでしょうか。

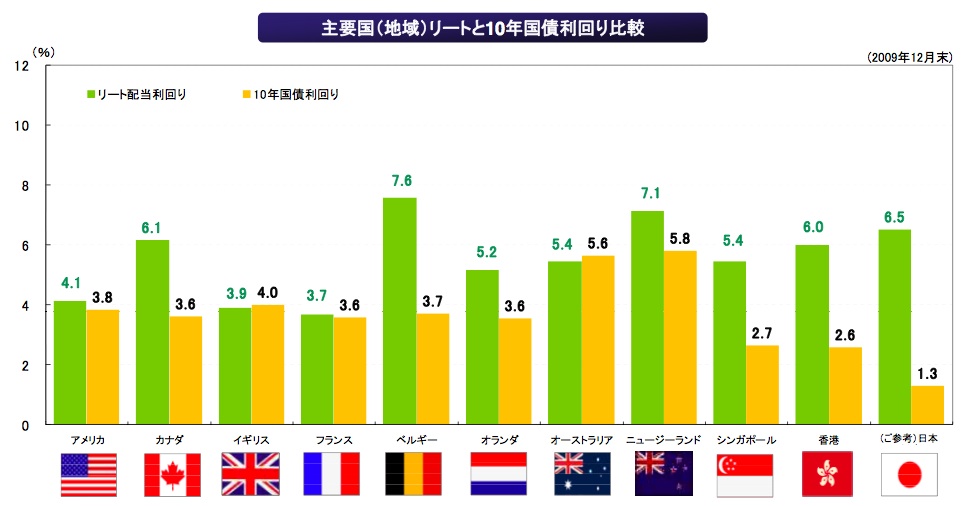

次に各国の10年国債利回りとREITの利回り比較。あまり変わらないかREITの方が利回りがいいというところが多いようです。ここでポイントなのが、REITとは株と同資産なので、要はリスクが高いです。高いリスクを取って、10年国債と同じ利回りだったら、私だったらREITには投資しません。10年国債を買って、10年間安心して利息収入をもらいます。

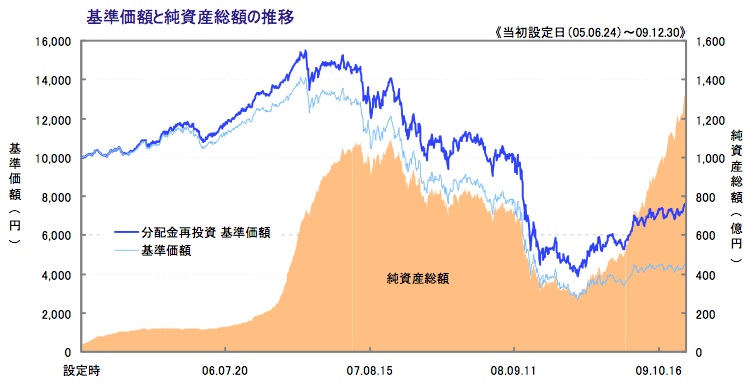

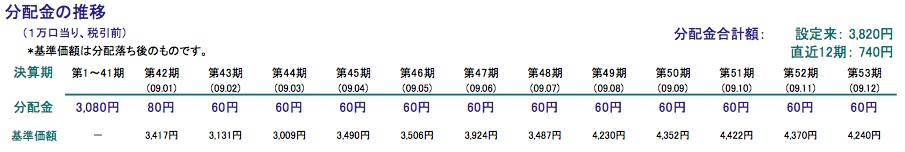

そしてこのファンド。運用は2005年からなので、ずいぶん長い運用です。一時、分配金を除いても14000円くらいまで上がっていた基準価格も、ずいぶん落ちてしまいました。昨年末で約4500円。元の半分の価格です。そう、リスクが高い資産なのです。

毎月分配金は今も60円ずつ出てますが、基準価格+分配金で考えてくださいね。。(理由はこちら)

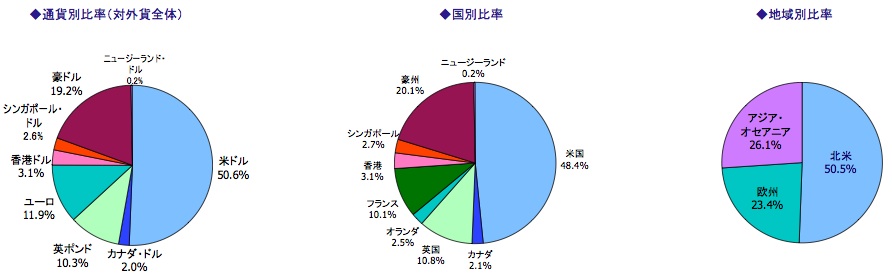

地域別ではこのようになっています。先程のREITの規模に比例しているという印象です。通貨も現地通貨で運用しています。

不動産資産を持ちたいのであれば、現物の不動産よりREITの方が流動性の意味でもいいでしょう(借入はできませんが、キャッシュがあれば)。しかし、流動性が高い分、株と同様に上限に乱高下します。中でも日本のREIT(J-REIT)はまだまだ出口が見えません。しばらくはJ-REITへの投資は控えるべきでしょう。世界的に見ると、どこかでREITに投資するチャンスも出てくるかもしれません。その時は世界のREITに分散出来ているものに投資をしましょう。もし日興アシュモア新興国財産3分法ファンド毎月分配型 (ブラジルレアルコース)/(インドルピーコース)/(中国元コース)のように、新興国の不動産資産が入っているものがあれば、それでしばらくは十分でしょう。

ツイート