ダイワ米国株ストラテジーα(通貨選択型) -トリプルリターンズ- 〜大和証券

本日は大和証券の新商品『ダイワ米国株ストラテジーα(通貨選択型) -トリプルリターンズ-』をご紹介したいと思います。

こちらのファンドはオプション取引を使ったもので、野村證券ではすでに同様の商品が募集されていて、見た目の金利の高さのおかげで比較的たくさんの募集量をできたということで、大和証券も同じような商品を作ってきたのでしょう。

特徴はこちら3つ。

1)米国割安株へ投資(クロッキーモデル)

2)オプション収入

3)為替ヘッジプレミアム

です。

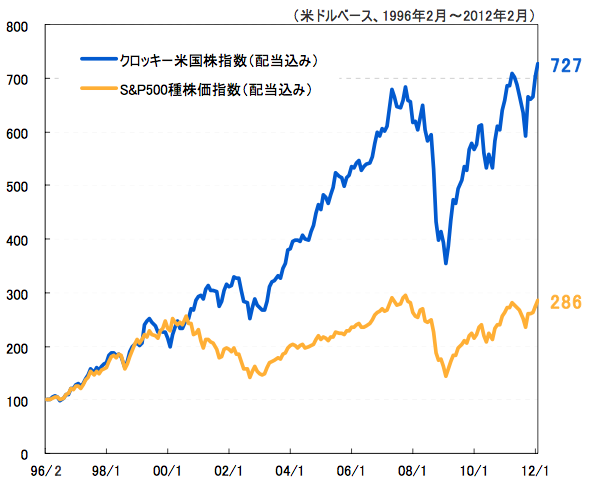

まず1)はアメリカの割安株へ投資をするということで、そのベースになっているのがクロッキーモデルと呼ばれる手法です。ただの名前だと思ってください。成果はこちら。通常の平均株価(S&P500)よりも上回っているようです。

次に2)のオプション収入ですが、仕組みはかなり複雑。皆さんが理解できるかできないかと言うと正直できない方のほうが断然多いと思うのですが、参考としてこちらの過去の野村のファンドをご一読ください。

※野村グローバル高配当株プレミアム(通貨選択型)についてはこちら

そしてこのファンドについてはだいたい7%台のオプション収入があるそうです。

最後に3)為替ヘッジプレミアム。これもすでにご紹介しているので、こちらをご参考にしてください。

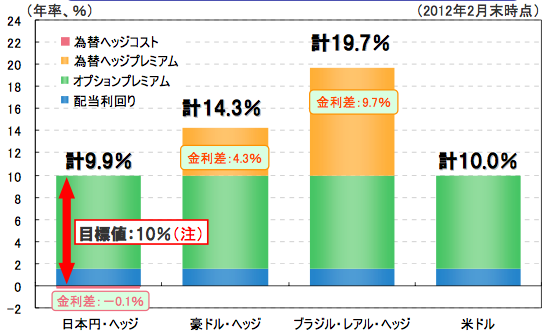

そしてこれら3つの金利収入として、各通貨ごとにこのようになっています。

皆さんにとって為替リスクのない日本円ヘッジ型でも9.9%、ブラジルレアル建てだと19.7%も付きます。これに株価の上下の動きが乗っかって、基準価額が決められることになります。

金利が多い商品が証券会社の努力で生まれてくるのはいいことですが、投資家が理解できるかどうかわからないため、投資家の自己責任を徹底して示さない限り、証券会社、金融庁はどんどん訴訟&クレームリスクを抱えることになってきますね。以前、プロ投資家のくせに損をした時だけゴールドマン・サックスにクレームをつけた米財務省を思い出しました(笑)。